私はS&P500をGMOクリック証券のCFDで、ナスダック100をインヴァスト証券のトライオートETFで運用しています。

S&P500もナスダック100も、アメリカに上場している優良企業の詰め合わせインデックス。

どちらも似たような値動きをするのではないかと考え、分析してみました。

それぞれ取引時間が違うので、仮に相関関係が良ければ、取引時間の違いを利用することで効率的な資産運用が実現できるのではないか?と思ったからです。

目次

結論:S&P500とナスダック100は相関関係あり

2021年1月の前日比を比較してみました。

| 日付 | S&P500前日比 | ナスダック100前日比 |

| 2021年1月4日 | -55.9(-1.50%) | -4.30(-1.37%) |

| 2021年1月5日 | +24.3(+0.66%) | +2.54(+0.82%) |

| 2021年1月6日 | +29.5(+0.79%) | -4.08(-1.30%) |

| 2021年1月7日 | +52.0(+1.39%) | +8.03(+2.60%) |

| 2021年1月8日 | +25.8(+0.68%) | +3.44(+1.09%) |

| 2021年1月11日 | -27.6(-0.78%) | -4.84(-1.51%) |

| 2021年1月12日 | -2.3(-0.04%) | -0.22(-0.07%) |

| 2021年1月13日 | +12.6(+0.33%) | +2.00(+0.63%) |

| 2021年1月14日 | -13.5(-0.37%) | -2.11(-0.67%) |

| 2021年1月15日 | -41.8(-1.10%) | -2.09(-0.66%) |

| 2021年1月18日 | +17.8(+0.47%) | 休み |

| 2021年1月19日 | +20.7(+0.55%) | +4.73(+1.51%) |

| 2021年1月20日 | +55.7(+1.47%) | +7.60(+2.39%) |

| 2021年1月21日 | +0.6(+0.02%) | +2.33(+0.72%) |

| 2021年1月22日 | -11.5(-0.30%) | -0.54(-0.16%) |

| 2021年1月25日 | +14.2(+0.37%) | +2.07(+0.63%) |

| 2021年1月26日 | +2.8(+0.07%) | +0.28(+0.09%) |

| 2021年1月27日 | -134.8(-3.50%) | -8.91(-2.71%) |

| 2021年1月28日 | +64.6(+1.73%) | +2.74(+0.86%) |

| 2021年1月29日 | -79.9(-2.11%) | -6.18(-1.91%) |

非常に良い相関関係になってます。

1月18日はアメリカが祝日だったので、ナスダック100の取り引きができず比較できません。

2021年1月6日を除き、S&P500が上昇すればナスダック100も上昇。

S&P500が下落すればナスダック100も下落。

この関係性を利用しない手はありません!

S&P500のCFDのほうが取引時間が速くて長い

GMOクリック証券でS&P500をCFDで取引する場合、取引時間は8:00~翌朝6:15。

インヴァスト証券でナスダック100をETFで取引する場合、取引時間は23:35~翌朝5:55(サマータイムは開始と終了が1時間繰り上げ)

ETF(ナスダック100)よりもCFD(S&P500)のほうが取引開始が早く、かつ、取引時間も長いです。

お互い非常に良い相関関係であることを踏まえると、CDF(S&P500)の上昇/下落に合わせてETF(ナスダック100)の戦略を練ることができます。

CFDの結果でトライオートETFの注文再稼働を調整

具体例を挙げて解説します。

私はインヴァスト証券でナスダック100トリプルをトライオートETFで運用しています。

ナスダック100トリプルは、ナスダック100の3倍の値動きをするETFです。

設定状況は次の通りです。

| レンジ幅 | 0ドル~200ドル |

| 稼働中レンジ(2021年1月末時点) | 90ドル~110ドル |

| 稼働停止レンジ(2021年1月末時点) | 0ドル~89.5ドル 100.5ドル~200ドル |

| 注文間隔 | 0.5ドル |

細かい設定内容は次の記事で紹介しています。

-

-

【トライオートETF】ナスダック100トリプル分割後は設定見直しを

トライオートETFでナスダック100トリプルが分割された。分割後の設定はどうすればいいの? こんなお悩みを解決する記事になっています。 2021年1月21日にナスダック100トリプルが1:2で分割され ...

2021年2月1日のナスダック100トリプル取引開始前の価格は91.99ドル。(前日終値が91.99ドル)

稼働中レンジが90ドル~110ドルだったので、これ以上下がると稼働領域を下抜けする状況でした。

90ドルより下の注文を再稼働するかどうか迷ってたのです。

そこで、S&P500をCFDで運用していたので相関関係を調べたところ、冒頭の通りの結果が導き出せました。

2021年2月1日のS&P500は次の通り。

| 年月日 | S&P500前日比 |

| 2021年2月1日 | +56.7(1.53%) |

厳密に言うと、ナスダック100トリプル取引開始直前の時点では、S&P500は取引時間中だったので、終値も前日比も不明。

ただ、ナスダック100トリプルの取引開始1~2時間ほど前の時点で、S&P500は前日より上昇している状況でした。

そのため、ナスダック100トリプルも上昇するだろうと推測し、90ドルより下の注文再稼働を見送りました。

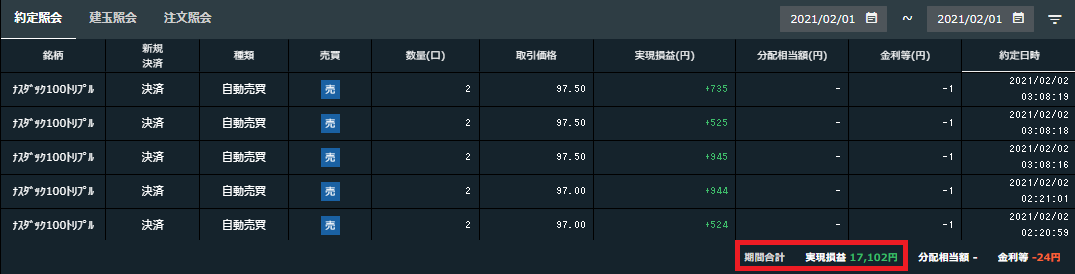

結果はどうだったのかというと、次の通りです。

| 年月日 | S&P500前日比 | ナスダック100前日比 |

| 2021年2月1日 | +56.7(1.53%) | +6.22(+6.76%) |

予想は見事に的中!

無駄な注文再稼働せずに利益が出ました。

ご覧の通り、一晩で17,000円以上の決済です。

因みに、運用資金は100万円です。

良好な相関関係を過信するのは危険

いくら相関関係がいいとはいえ、過信するのは危険。

理由は大きく2つあります。

相関関係通りにならない時もある

2021年1月6日の結果は次の通り。

- S&P500:上昇(前日比+29.5)

- ナスダック100:下落(前日比-4.08)

2021年2月3日の結果は次の通り。

- S&P500:上昇(前日比+6)

- ナスダック100:下落(前日比-1.19)

良好な相関関係とはいえ、必ずしも相関通りにならないケースもしばしば。

仮にナスダック100の取引開始直前の価格が稼働領域の下限付近だったとします。

良好な相関関係を信じて「S&P500が上昇したからナスダック100も上昇するはず!」と推測していたらどうなったでしょうか?

注文を再稼働してなかったら、替玉を増やすチャンスを逃した可能性大ですよね。

あくまでも終値ベースの相関関係が良いだけ

冒頭で紹介した相関関係は、あくまでも当日終値と前日終値を比較した結果。

当然ですが、S&P500もナスダック100も日内変動があります。

取引開始直後に急上昇(急降下)した後、始値以下まで急降下(始値以上まで急上昇)する可能性は十分あります。

過信せずに、あくまでも参考程度に考えて下さい。

そもそもS&P500とナスダック100とは?

それぞれアメリカの証券取引所に上場している優良企業の詰め合わせインデックス。

違いを簡単に表にしてみました。

| S&P500 | ナスダック100 | |

| 上場先 | NYSEとNASDAQ | NASDAQ |

| 企業数 | 500社 | 100社 |

| 構成銘柄 | コミュニケーション・サービス、一般消費財、生活必需品、エネルギー、金融、ヘルスケア、資本財、素材、不動産、テクノロジー、公益事業 ※米国企業のみ |

金融以外の時価総額上位100銘柄 ※米国企業以外も含まれる |

| 内容 | NYSEとNASDAQに上場する米国大型株500銘柄の時価総額から算出される株価指数 | ナスダックに上場する非金融銘柄の時価総額上位100銘柄から算出される株価指数 |

S&P500とナスダック100のどちらにもGAFAMが含まれます。

GAFAMの株価指数に与える影響は凄まじいので、相関関係がいいのも納得です。

GAFAMの影響力の凄さはコチラの記事(外部リンク)で細かく紹介されています。

S&P500はCFD、ナスダック100はETFがおススメ

S&P500もナスダック100も構成銘柄が組み変わります。

優秀ではなくなった企業が構成から外される代わりに、エリート企業が組み込まれるので、どちらも上昇傾向の指数。

この指数に連動する投資商品は、長期保有を前提とした積み立て投資に最適。

S&P500ならGMOクリック証券のCFD

S&P500と連動するETF(VOOやSPYなど)もありますが、私はGMOクリック証券のCFDで積み立て投資をしています。

理由は次の通り。

- CFDは売りから入れる(ETFは基本的に買いのみ)

- 取引時間がほぼ24時間(ETFは米国市場が開いてる時だけ)

- レバレッジをかけるので少ない資金で取引できる(ETFはレバレッジ不可)

- 売買手数料が無料(ETFは有料)

ちょっとした運用実績などを次の記事で紹介していますのでご覧ください。

-

-

GMOクリック証券で株価指数CFDを始めました【運用実績も公開】

CFD取引の始め方を教えてほしい CFD取引の実績が知りたい こんなお悩みを解決する記事になっています。 私はGMOクリック証券に口座を開設し、軍資金30万円でCFD取引をスタートしました。 この記事 ...

ETFと同じようにCFDでも配当金に相当するインカムゲインも狙えるのでおススメです。

ナスダック100ならインヴァスト証券のトライオートETF

ナスダック100も長期運用の積み立て投資をおススメしたいところですが、トラリピ運用が可能なんです!

インヴァスト証券のトライオートETFなら、トラリピのように自由に設定を組んで注文ができます。

また、『ナスダック100トリプル』はナスダック100の3倍の値動きをするので、トラリピ運用の相性バツグン!

詳細は次の記事をご覧ください。

-

-

トライオートETFでナスダック100トリプル(TQQQ)の運用開始

2021年1月からインヴァスト証券でトライオートETFの運用を始めました。 投資対象はナスダックトリプル(通称TQQQ)で、まずは100万円を入金してのスタートです。 この記事ではトライオートETFで ...

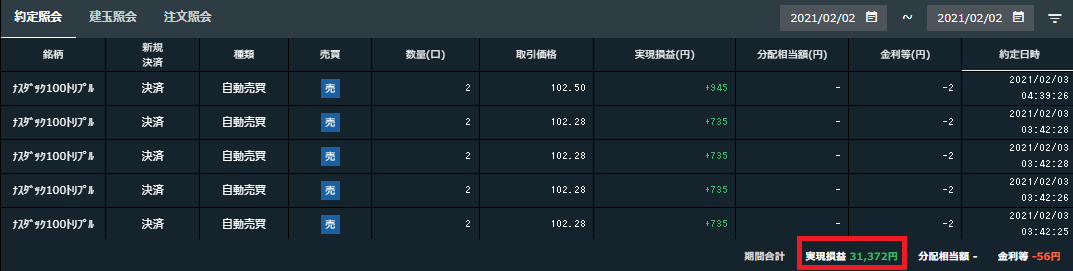

先ほどは2021年2月1日に一晩で17,000円以上の利確結果を紹介しましたが、こちら↓はその翌日の2021年2月2日の一晩での利確結果。

なんと31,000円以上の利確!

値動きが激しいのでリスクが高いため、徹底的な資金管理が必要ですが、その分、爆発力はとてつもないです。

インヴァスト証券の口座開設は次のバナーからどうぞ。

まとめ

S&P500とナスダック100は相関関係が良好。

CFDのほうが取引開始時間が早いことを利用すれば、ETFの値動きを事前に推測する材料になります。

CFDとETFを組み合わせてS&P500とナスダック100の運用をすると、効率的な運用ができそうです。

今後も、CFDとETFの運用実績をブログで紹介する予定なのでお楽しみに。